时间: 2024-03-10 15:31:48 | 作者: 乐鱼体育官方app下载安装

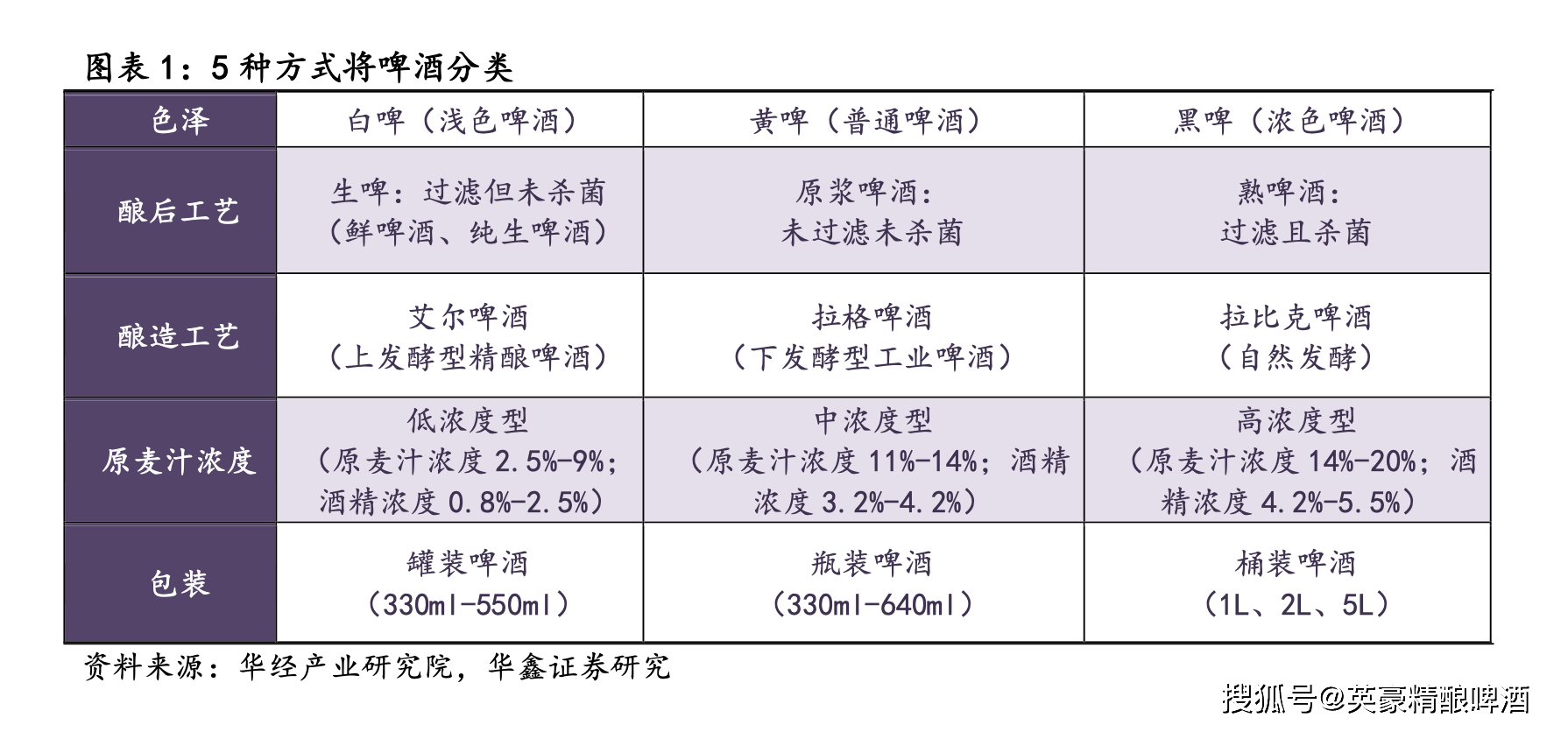

啤酒主要由水、麦芽、啤酒花、啤酒酵母构成,我们通过 5 种方式将啤酒进行分类:1. 按啤酒色泽分...

产品详情

啤酒主要由水、麦芽、啤酒花、啤酒酵母构成,我们通过 5 种方式将啤酒进行分类:1. 按啤酒色泽分类:最重要的包含白啤、黄啤、黑啤,白啤使用小麦代替大麦或大麦加小麦形式酿造,加入小麦后使得啤酒颜色淡于一般黄啤,酒花香气突出;黑啤主要使用烘烤后焦麦芽、黑麦芽为原料,焦香味突出,口味浓醇。2. 按酿后工艺分类:最重要的包含生啤、原浆啤酒、熟啤酒。1)生啤最重要的包含鲜啤酒及纯生啤酒,是在酿成后经过滤处理但未杀菌类啤酒,富有丰富酵母菌,促进消化吸收,但因酵母菌持续发酵易导致生啤稳定性差,保存时间通常小于 3 天;纯生啤酒,在酿造、过滤、包装过程种严控微生物,达到无菌酿造,利用无菌膜过滤技术滤除酵母菌、杂菌等微生物,保留啤酒纯正口感,保质期 6-12 个月,价格较高;2)原浆啤酒,不添加任何防腐剂、添加剂,不经过滤及杀菌处理,口味纯正,保质期通常在 7 天左右;熟啤酒,经过滤及杀菌类啤酒,保质期一般在 1 年以上。

3. 按酿造工艺分类:大致上可以分为艾尔啤酒、拉格啤酒、拉比克啤酒。艾尔工艺为上发酵型工艺,精酿啤酒主要使用工艺,麦芽浓度高,采用上等原料,发酵时间可达 2 个月;拉格工艺为下发酵型工艺,主要酿造工业啤酒,成本较低,麦芽浓度低,口味清淡,发酵时间一般为 7 天;拉比克啤酒为自然发酵啤酒,利用空气种漂浮的野生酵母发酵,具有较强陈年能力。4. 按原麦汁浓度分类:大致上可以分为低浓度型(原麦汁浓度 2.5%-9%;酒精浓度 0.8%-2.5%)、中浓度型(原麦汁浓度 11%-14%;酒精浓度 3.2%-4.2%)、高浓度型(原麦汁浓度 14%- 20%;酒精浓度 4.2%-5.5%)。5. 按包装分类:大致上可以分为罐装啤酒(330-550ml)、瓶装啤酒(330ml-640ml)、桶装啤酒 (1L、2L、5L)。

啤酒主要是通过麦芽糖化后发酵制成,麦芽为重要原材料。啤酒制造工艺流程最重要的包含原料粉碎、材料糖化、过滤、煮沸、沉淀、冷却、发酵、发酵后过滤、杀菌、灌桶等 10 个步骤。其中,不同啤酒拥有不同发酵后过滤及杀菌程序,鲜啤及纯生啤酒仅需过滤,熟啤如干啤、冰啤则需过滤及杀菌两道程序。

啤酒行业处于产业链中游,对上游成本敏感,下游终端议价能力较强。上游成本敏感:啤酒行业上游最重要的包含麦芽等酿造材料供应商以及包材供应商,其中麦芽主要由大麦制成,部分工业啤酒会使用大米及玉米淀粉代替大麦以减少相关成本,啤酒企业向上议价能力较弱,同时因啤酒原材料相对单一,对主要材料价格波动尤为敏感,大麦、玻璃、易拉罐、瓦楞纸为影响啤酒成本主要材料;中游寡头格局:产业链中游由啤酒厂商构成,大致上可以分为国产头部品牌、区域品牌、海外品牌、外资收购品牌,目前我国啤酒市场已形成寡头格局,头部企业拥有规模效益及较强渠道壁垒;终端议价力强:下游最重要的包含线上、线下渠道商以及终端消费者,在进入存量竞争时代后,企业为向高端化转型已多次实施提价举措,消费者接受度较高,对终端消费者议价能力强。

1.2、 复盘中国及美国啤酒发展史,我国啤酒市场正处 于中成熟度转高成熟度阶段

美国深耕高端啤酒产品多年,对中国啤酒未来发展的新趋势具备极其重大参考价值。百威英博投资者研讨会报告数据显示,低成熟度啤酒市场拥有产量较低、品类单一等特点;中成熟度市场产量及饮酒量较低成熟市场上升,但啤酒品类仍然单一;进入高成熟度市场后,啤酒消费场景开始多样化,消费者开始追求啤酒品质及产品多样化。回顾美国历史,其在 1933 年至 1978 年已经历由低成熟度市场转向中成熟市场,并于 1978 年开始转向高成熟度市场,发展高端化精酿啤酒;对比我国啤酒行业,同样经历由低成熟度市场转向中成熟度市场、并于 近年开始转向高成熟度市场的发展过程,与美国啤酒行业发展路径一致;介于美国 1978 年开始步入高成熟度市场,深耕高端化市场多年,其发展历史对中国啤酒市场未来发展的新趋势具备极其重大参考意义。

美国于 1978 年开始由中成熟度市场转向高成熟度市场。1)1933 年前:1919 年美国颁布禁酒令,啤酒行业发展缓慢,产量较低属于低成熟度市场;2)1934-1977 年:1933 年,美国废除禁酒令,啤酒行业复苏,但由于禁酒倡导者持续活跃,同时二战爆发导致对原材料供应产生一定的影响,行业发展及啤酒厂商数量仍然受限,但产量持续上升,到 1945 年二战结束时较 1933 年产量上升 50%左右,彼时美国啤酒产量一直上升但产品品种类型单一,大部分啤酒厂 商更注重产品均一性;3)1978 年,美国颁布法令规定自酿啤酒合法,大批小型啤酒厂涌现,自此精酿啤酒兴起,美国啤酒品类开始多元化,消费者开始慢慢地追求高端化及多元化啤酒产品,美国啤酒市场转为高成熟市场。

我国啤酒行业主要经历“技术引进”、“一城一啤”、“圈地跑马”、“存量竞争”、“高端化” 五个历程,目前正处于中成熟度市场转向高成熟度市场阶段:1. 阶段一(1900-1978 年):技术引进。20 世纪初期,中国啤酒市场基本被外资企业垄断,酿造技术主要由西方企业掌握,新中国成立后工业加快速度进行发展带动啤酒业进入新阶段,通过合作及引进形式,中国啤酒酿造技术逐步实现国产化。2. 阶段二(1979-1993 年):一城一啤。得益于改革开放政策及其他相关经济政策,中国啤酒行业开始加快速度进行发展,1985 年国家开始实施“啤酒专项工程”,到 1988 年地方啤酒品牌数量超 800 家,形成“一城一啤”局面,1993 年中国啤酒产量超越德国稳居世界第二,在此阶段由于酿造技术及物流发展等因素,存在生产半径、运输半径较短问题, 啤酒行业形成突出的地域性特征,发展出北燕京、南珠江、东青岛、西蓝剑格局。3. 阶段三(1998-2013 年):圈地跑马。由于啤酒行业具有侵略属性,并购其他啤酒厂商并扩大市占率成为企业壮大必经之路,华润集团、百威亚太、嘉士伯先后开启并购举措,华润集团在与蓝剑竞争多年后于 2007 年完全收购蓝剑品牌酒,行业寡头格局由此形成,以华润、青岛、燕京、百威、嘉士伯为头部企业。4. 阶段四(2014-2016 年):存量竞争。2013 年中国啤酒产量达到峰值,自 2014 年开始步入存量竞争阶段,整体产量开始下滑,同比增速减缓。5. 阶段五(2017 年-至今):高端化进军。对标美国市场,我国在 2017 年前属于中成熟度市场,产品相对单一同质化,此后开始慢慢地转向高成熟度市场,年轻群体及女性群体等新啤酒花钱的那群人慢慢的出现,对于多元化啤酒口感、口味、品类等追求推动消费升级,表现出与美国进入高成熟度后相似的市场消费特征,啤酒产品高端化、啤酒种类多元化成为新趋势及必然趋势。

我国啤酒行业于 2014 年进入存量竞争时代,2017 年开启高端化发展,目前高端化成效初显。1)供给端:2013 年中国啤酒产量达 5065 万千升,随后开始逐年下滑进入存量竞争时代,2013-2017 年四年 CAGR 为-3.4%。2017 年伊始,啤酒企业开启高端化,公司竞争策略由“份额优先”转向“利润优先”,高端化成效逐步在供需两端凸显,2021 年啤酒产量回调 至 3562 万千升,同增 4.4%;2)需求端:2013 年啤酒消费量 5394 万千升,2014-2018 年四年 CAGR 为-6.7%,高端化开启后消费需求开始回弹,2019-2021 年啤酒消费量由 3796 万千升增至 3857 万千升;3)行业容量:2019-2021 年啤酒市场规模由 1581 亿元增至 1795 亿元, 2 年 CAGR 为 6.6%,2017-2021 年 CR5 均吨价由 3275 元/吨上升至 3974 元/吨,4 年 CAGR 为 5.0%,市场规模及吨价增长系高端化策略下产品结构调整所致。

我国啤酒行业市场集中度到 2021 年达 92%,头部品牌享龙头效益,盈利能力慢慢地增加。2017-2021 年,我国啤酒行业 CR5 市占率由 75.6%升至 92.9%,行业集中度不断的提高;其中华润啤酒、青岛啤酒、百威亚太、燕京啤酒、嘉士伯市占率分别为 31%、22.3%、21.6%、 10.2%、7.8%,形成寡头格局。高集中度市场中品牌盈利能力更强,主要系集中度提升带来 规模效益,有突出贡献的公司在成本端可持续修复或优化,提升盈利空间;目前我国 CR5 市占率已达到较高水准,品牌盈利能力有望得到一定提升。我国 CR1 市占率属于中等水平,市场集中度仍有提升空间,待 CR1 市占率提升后头部企业将有望逐步提升盈利水平。

不同梯队间存在销量断层情况,寡头格局明确。基于市占率情况,我国啤酒行业第一梯队企业为华润啤酒、青岛啤酒、百威亚太;第二梯队为燕京啤酒、重庆啤酒、珠江啤酒;第三梯队为惠泉啤酒、兰州黄河、金星啤酒、香港生力啤,行业格局明晰。其中,华润啤酒 2021 年啤酒销量达 1105 万千升,约为第二梯队燕京啤酒销量 3 倍,同时燕京啤酒销量与青 岛啤酒相差约 400 万千升,第一梯队与第二梯队间断层较大,寡头格局明确。

华南地区竞争非常激烈,小体量啤酒厂销售区域更集中。1)第一梯队中,华润啤酒重点布局东部地区,区域营收占比 50%;青岛啤酒主要占据山东地区,区域营收占比 67%;2)第二梯队中,燕京啤酒与珠江啤酒同步布局华区域,区域营收占比分别为 31%、95%,占比较大,同样布局华南地区的还有华润啤酒(占总营收 26%)、重庆啤酒(24%)、青岛啤酒(11%),5 家啤酒厂商共同角逐,华南地区存在较强区域竞争性;3)第三梯队中,惠泉啤酒大多分布在在福建省,区域营收占比达 75%,兰州黄河主要布局甘肃、青海两省,营收占比达 75%;从各公司区域营收占比情况去看,体量相对更小企业,如第二、第三梯队企业大多分布在在 1-2 两个销售区域,区域集中性表现更强。

各大啤酒厂商展现出较强区域性。根据我们国家 CR5 啤酒销量分布区域来看,1)华润啤酒大多分布在在东部、华南以及中部地区,其在贵州、四川、安徽、辽宁、江苏、吉林、黑龙江、青海、天津、浙江市 10 个地区拥有领先市占率,分别达 85%、79%、72%、67%、54%、52%、 49%、49%、46%、31%;2)青岛啤酒大多分布在在山东、华北、华南地区,其在陕西、山东、 上海、山西、海南、河北、甘肃、广东 8 个地区市占率分别达 80%、78%、71%、55%、53%、 43%、39%、29%;3)嘉士伯主要占领中部地区的重庆,以及宁夏、西藏、新疆、云南 5 个 地区,市占率分别达 81%、80%、70%、60%、40%;4)百威亚太在江西、福建、湖北、浙江 4 地拥有领先市占率,分别达 80%、58%、58%、31%;5)燕京啤酒主攻华北及华南地区,在 广西、北京、内蒙古、湖南 4 地市占率分别达 92%、73%、51%、25%。

聚焦高端化进程,重庆啤酒及百威亚太高端化进程较快。根据价格将啤酒产品分为经济型(5 元及以下)、主流型(6-9 元)、高端及超高端型(10 元+)。到 2021 年,我国 CR5 企 业中经济型啤酒产品占比均小于 50%,以中高端产品为主,其中华润啤酒经济型产品占比达 47%,占比仍然较高,高端化进程相对缓慢;重庆啤酒和百威亚太高端及超高端产品占比分别达到 36.47%、38%,展现出较强产品高端化能力及市场对其高端产品较高认可度。

2.1、 短期趋势(一):量升——现饮场景复苏带来短 期量升及高端化加速

2023 年是疫后“全面恢复”第一年,更是商务部确定的“消费提振年”,啤酒作为消费领域重点行业,受益于消费场景复苏,行业基本面正在逐渐修复。伴随两会“扩内需、促消费” 政策效应持续释放,行业即将迎来新一轮发展机遇。

夜场为高端啤酒主要销售经营渠道,2023年全面开放后高端化进程有望加速推进,并为公司能够带来短期量升。根据 Euromonitor 及环洋市场调查与研究数据,啤酒在即饮和非即饮渠道销量基本一致,但即饮渠道啤酒销售额远超非即饮渠道,表明即饮场景中啤酒 产品单价更高、高端产品占比更高,而即饮场景中,夜场为高端产品主力场。我们选取在北上深热度靠前的 3 家 ktv 进行啤酒价格调研,根据调研结果,啤酒产品在 ktv 中的加价涨幅达到 140%-210%,其中涨幅最高的达到 211%,最低达 142%,远高于在传统餐饮场景中 加价幅度,花了钱的人 ktv、酒吧、小酒馆中高价位啤酒接受度高,比价权小,因此夜场也成为能够助力啤酒公司实现高端化转型主要渠道。同时根据巨量算数调研,工业啤酒消费场景主要为家中自饮或大众餐厅,而高端啤酒产品如精酿啤酒主要消费场景为小酒馆、酒吧、娱乐场所、迪厅等。

销量端来看,其受影响程度比较小,恢复迅速。2019-2021 年,CR5 啤酒销量分别为 3356、3299、3419 万千升,2020 年降幅 2%,2021 年销量较 2019 年上升 2%,主要系啤酒企业持续 高端化后应用场景拓宽带来的销量上升。从 2022 年数据分析来看,青岛啤酒销量已基本追平甚 至赶超 2019 年水平,2022Q1 达 212.9 万千升(2019Q1:216.6 万千升),2022Q2 达 259.1 万 千升(256.4 万千升),2022Q3 达 255.9 万千升(246.5 万千升),销量增速稳步回升。

盈利端看,营收及归母净利润大幅度的提高,高端化及降本增效成果凸显。在销量与疫前水平 相近情况下,营收大幅度增长主要系企业高端化后对产品提价所致,2019-2021 年 CR5 营收为

1227.83/1187.88/1331.48/1434.55 亿元,公司营收持续修复;此外,CR5 归母净利润攀升更为显著,除高端化提价因素,企业近年开始关停旧厂以提高产能利用率并减少管理费用,该部分大大降低企业成本,2019-2021 年 CR5 归母净利润分别为 103.16/89.23/151.93 亿元, 2021 年较 2019 年上涨幅度达 47%,企业高端化及降本增效成果显著。

拆分成本构成,包材/麦芽占比 50%/14%,其价格涨跌直接影响企业纯收入水平。根据珠江啤酒年报,其原材料成本占总成本 69%、制造费用占 11%、直接人工费用占 8%、折旧占 7%、 能源占 5%;原材料成本中,易拉罐占比 27%、玻璃瓶占 25%、纸箱占 19%,包材总成本占比 50%;麦芽占原材料采购成本 20%、大米占 8%,麦芽约占总成本 14%,酿酒原材料占总成本 19%;包材及麦芽占总成本比例比较高,其价格涨跌将会较大程度影响企业毛利及净利润水平, 根据青岛啤酒敏感性测试表明,麦芽价格上升 10%或包材价格上升 1%时,盈利分别下降 9.7%、3.2%,企业纯收入水平对包材及麦芽成本涨跌比较敏感,大麦作为麦芽主要原材料将 决定麦芽采购价格升降。

从经济性等方面考虑,我国啤酒厂商以采购麦芽为主,少数进购大麦或其他原材料后自产麦芽。根据永顺泰招股说明书显示,我国啤酒制造厂商大多直接采购麦芽,少部分如青岛啤酒等拥有麦芽厂可自产麦芽,2019 年其产能约为 15 万吨,产量为 11 万吨;下游啤酒厂不选择自产麦芽,主要从经济性、资产金额的投入、产品研制效率等因素考虑,1)麦芽制造商规 模经济性更强:麦芽制造呈现大规模、自动化、批量化趋势,制麦设备占地面积大,建造成本高,建设时间长,且在达到一定规模前不具备经济性,同时啤酒具备区域性,销售半径较短,在其麦芽厂经济运输半径内需求量难以满足产能,造成较大产能浪费,超出麦芽厂经济运输半径又易引起较大运输成本;2)制麦业务具有较高资金壁垒:麦芽厂建设需要较大资产金额的投入,同时大部分啤酒厂选择进口大麦,而使用海运进行大批量采购将会造成 较大的金钱上的压力;3)麦芽制造商更具产品研制效率优势:麦芽制造商需对接多家啤酒厂商, 因此产品品种类型更加多样,更能把握新产品发展的新趋势,同时能熟练掌握各种类型的产品的生产的基本工艺及具体参数指标的技术方面的要求;综上,外部购买麦芽对啤酒厂商来说更具经济性,同时考虑别的方面因素,其性价比更高。

具体来看麦芽制造厂商,我国麦芽制造业 CR5 达 66%,竞争格局较为集中。目前,麦芽制造业头部企业最重要的包含永顺泰、中粮麦芽、大连兴泽、海越麦芽、江苏农垦,各自市占率依次为 26.67%、16.67%、10.61%、6.06%、5.76%,行业集中度较高,其中永顺泰产能规 模达到中国第一,世界第五,其主要客户包括百威英博、华润啤酒、燕京啤酒、嘉士伯、 珠江啤酒,2022 年 H1 占永顺泰营业收入 28.05%、21.22%、11.75%、7.84%、4.51%,占各啤酒厂商麦芽采购比 50%、10%-35%、20%-43%、5%-10%、50%,除嘉士伯外,为其余 4 家头 部啤酒企业酿酒原材料的主要供应来源。我国麦芽原材料主要是采用进口大麦,从加拿大、法国、阿根廷等北美、欧洲、南美洲地区采购。1)加拿大:每年大麦产量约 1000 万吨;2)法国:是欧洲粮食生产与出口大国,拥有 1,500 万公顷农业土地,其中 900 万公顷用于种植谷物,大麦生产占比 16%,每年大麦产量约 360 万吨;3)阿根廷:近几年开始向中国出口大麦,每年大麦产量约 350-420 万吨;4)澳大利亚:世界上最主要大麦出口国,每年大麦产量约 800-1300 万吨,由于 2020 年出 台“双反”政策,征收反倾销及反补贴税,国内啤酒厂已基本不再使用澳大利亚大麦作为原材料。

受多方面负面因素影响,进口大麦价格持续上升,啤酒厂商麦芽采购成本上行。到 2022 年, 俄乌战争加剧粮价上涨,进口大麦平均单价到年底达到 410 美元/吨峰值,较 2020 年 12 月 价格上着的幅度达 69%,呈现持续上升趋势。根据永顺泰招股说明书显示,其产品报价采取成 本加成定价方式,基于大麦市场行情报价加上合理毛利后确实销售价格,大麦价格的持续上涨 将带动麦芽制造厂商对产品提价,导致啤酒厂商麦芽采购成本上升。

由于进口大麦价格持续上涨,导致麦芽采购价格上升,同时玻璃、铝锭、瓦楞纸价格在2021 年 9 月-11 月上涨到峰值,较 2020 年同比上升 59%、57%、29%,对企业造成较大成本压力,我国啤酒厂商在 2021 年进入新一轮提价期。回顾啤酒提价历史,成本压力增加及产品结构升级为提价主要驱动因素。2007-2008 年大麦价格由 217 美元/吨上涨至 470 美元/吨,2010 年底-2011 年底,大麦价格在短暂回落后再次提升,因此第一、第二轮提价主要是由于大麦进口价格持续上涨导致成本受压;2017 年 底-2018 年底,进口大麦价格会出现小幅度上涨,但价格控制在 300 美元/吨以内,此时我国啤酒行业已进入存量时代,啤酒产量出现停滞,公司开始逐步放弃以量取胜,第三轮提价主要在于企业产品结构升级。

啤酒提价趋势:提价涨幅、频次、企业参与数量高增,提价区域由部分到全国。第一轮 (2007-2008年):主要系销售费用及原材料价格上升带来被动提价,由少数头部公司进行提价,提价幅度较低,在 5%-12%,且仅提升部分区域价格;第二轮(2010-2011年):主要系原材料价格波动带来被动提价,提价幅度在 10%-20%,提价区域增多,慢慢的出现全国性提价;第三轮(2017-2018年):主要系产品结构升级带来主动提价,从提价趋势来看,各方面要区别于前两轮,本轮提价公司数及频次增多、涨幅加大,其中燕京啤酒、青岛啤酒、百威亚太分别进行 2 次提价,百威瓶装啤酒批价上着的幅度达到 49%,同时本轮以全国性提价为主。

提价对企业毛利产生积极影响。在 2008 年啤酒成本遭受冲击后,第一轮提价有效帮企业毛利率提升,2009 年经过提价后华润啤酒、青岛啤酒、燕京啤酒、重庆啤酒毛利率分别提升进入存量时代后,产品价格提升同样使企业毛利率得到优化, 2019 年经过提价后华润啤酒、青岛啤酒、燕京啤酒、重庆啤酒毛利率分别提升

本轮提价(2020-2021 年):成本端同样受压,产品结构持续升级。2018 年后,各公司持续推进产品结构升级举措,带来高端化驱动主动提价;成本端看,2020-2021 年,进口大麦价格的持续上涨,导致麦芽采购价格上升,同时玻璃、铝锭、瓦楞纸价格在 2021 年 9 月-11 月上涨到峰值,较 2020 年同比上升 59%、57%、29%,对企业造成较大成本压力,我国啤酒厂商在 2021 年进入新一轮提价期。本轮提价中,青岛啤酒、百威亚太、重庆啤酒提价次数在 3 次或以上,且大部分为全国性提价。

成本压力缓解,盈利能力提升具备确定性。2023 年 1 月,我国玻璃、铝锭、瓦楞纸市场行情报价回调,除铝锭外基本恢复到 2020 年价格水平,成本压力减缓;我们大家都认为 2021 年提价,叠加包材价格回落、产能优化、旧厂人员缩减将可以有明显效果地提升企业毛利率及净利率,企业纯收入能力上升具备确定性。

2.3、 中期趋势(一):降本增效叠加产品结构升级, 企业纯收入能力持续上行

从企业盈利角度看,降本增效及产品结构升级将可以有明显效果地提升企业纯收入能力。拆解净利率构成指标,产品结构升级带来营收提升将能够有效带动毛利率上升;同时,产能优化、精简人员、组织架构革新等策略将能够降低固定成本及费用率、提升管理效率,达到降本增效目的;毛利率提升叠加费用率下降将有效推动企业净利率及盈利能力向上。

啤酒墙